事業を新たに創業される方にとって「株式会社を設立するか」「個人事業主として事業を開始するか」は非常に頭を悩ませることです。

既に個人事業主として事業をされている方にとっては「株式会社にすることでメリットがある」という話を聞くことはあるかもしれません。しかし、株式会社にするメリットとデメリットが良く分からないという方も多いと思います。

今回は株式会社にするメリットとデメリットの両面について解説していきます。

1.株式会社にするメリット

まずは株式会社にする主なメリットについて解説していきます。

1.1 信用面でのメリット

株式会社にすることで信用度が高くなると言われます。

1990年の商法改正により株式会社設立に際して資本金として1,000万円資金を用意しなければならないという資本金規制が導入されました。(資本金規制は2000年廃止)。これにより開業届を提出すればすぐに開業できる個人事業主と違い、株式会社にすることで高い社会的信用度を得られやすいという背景がありました。

また資本金などの会社情報が登記されることや貸借対照表情報が公開されることも株式会社にすることが信用力を上げている要因になります。

ここからは株式会社の信用面でのメリットを解説していきます。

1.1.1 新規取引先との交渉面で有利

新規取引先との交渉においては、個人事業主と比較して株式会社にする方が有利に働きます。理由としては、①株式会社の知名度の高さ②株式会社の方が事前に情報を得やすい、この2つが考えられます。

①「株式会社の知名度の高さ」については、過去の商習慣から株式会社の方が馴染み深いということが大きな要因になります。

新規取引をする際に取引先がどんな相手なのかは分かりません。会社によっては新規取引をする際に株式会社でなければ取引をしないというケースも多くあります。

株式会社というだけで社会的信用度が高いという評価を受け、取引先に与える印象は良くなると言っても過言ではありません。

②「株式会社の方が事前に情報を得やすい」ことについては、法務局で全部事項証明書を取得すれば資本金などの会社の概略は誰でも知ることが出来るからです。

株式会社は設立に際して商号・住所・会社の目的・資本金・代表者の住所氏名・役員名などが登記されます。新規取引先との交渉の場面においては、相手の取引先が事前に自社の情報を把握出来るというメリットもあります。

1.1.2 人材の確保が有利

事業を拡大し従業員を雇用する場合、株式会社の方が人材確保面で有利に働きます。株式会社の方が安心感・安定感を感じられるということが大きな要因です。株式会社の方が福利厚生などがしっかりしているというイメージを持つ求職者が多いことも要因の一つであると言えるでしょう。

1.2 節税面でのメリット

株式会社にするメリットを節税面から解説していきます。節税面のメリットが生じる要因は①課税方法による税率の違い②法人経費として認められる経費の違いがあるからです。

1.2.1 課税方法による税率の違い

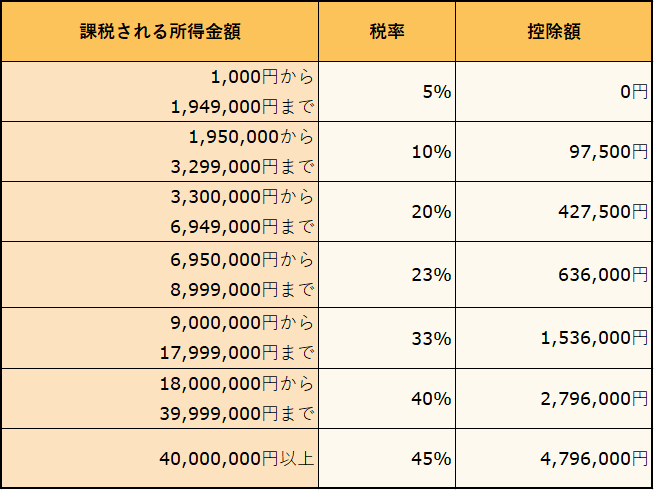

個人事業主の課税方法は累進課税制度になります。累進課税制度は、所得が増えれば増える程税率が上がる制度です。個人事業主の場合は累進課税制度が適用されるために、稼げば稼ぐほど税率は高くなります。

出典:国税庁HP 所得税の税率 ※千円未満の端数金額を切り捨てた後の金額です。

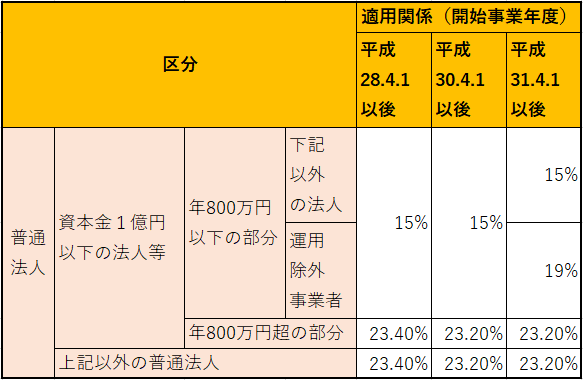

それに対して法人の課税方法は法人税になります。法人税は利益がいくら増えても税率は一定税率以上にはなりません。

出典:国税庁HP 法人税の税率

個人事業主の場合は、所得水準が高くなるに連れて、税率も最大45%まで引きあがります。それに対して法人税の場合、税率は最大でも23.20%までになります。

個人事業主において売上が順調に推移した場合に、法人化を検討することも税金面でのメリットが得られることが大きな要因です。

1.2.2 役員報酬計上による給与所得控除

法人の場合、社長の役員報酬は経費算入が可能です。それに対して個人事業主の場合は事業で得たお金は「事業所得」として扱われ経費算入することは出来ません。

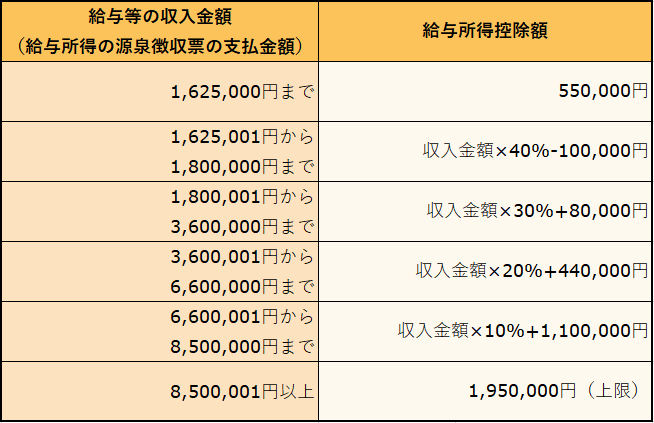

役員報酬は経費の中でも比較的多額になりますので、節税効果が高いと言えます。また、役員報酬を受けた社長も給与所得控除により課税所得を引き下げることが出来ます。

出典:国税庁 給与所得控除

ここで事業所得が1,000万円の事業者を想定して具体的に考えていきましょう。

①個人事業主の場合

税金:(事業所得1,000万円-青色申告特別控除65万円-基礎48万)×所得税率23%―控除額63万6千円=1,404,100円

②株式会社において、役員報酬500万円計上している場合(資本金1億円以下の法人の場合)法人課税

売上1,000万円―経費500万円=法人所得500万円

税金:課税所得500万円×法人税率15%=750,000円

個人課税

給与収入500万円-給与所得控除144万円=給与所得356万円

(給与所得控除:500万円×20%+44万円=144万円)

税金

課税所得356万円×20%―控除額427,500円=284,500円

法人税金75万円+個人税金284,500円=1,034,500円

役員報酬500万円計上することにより個人事業主の場合と比べて369,600円の節税になります。

以上から個人事業主と比べて株式会社にすることで節税面でのメリットがあることが分かります。

1.2.3 出張日当

出張した際に交通費、宿泊費が経費として認められることは個人事業主と法人でも共通です。しかし、株式会社などの法人の場合、代表者に対して出張日当を付けることが出来ることが大きな特徴として挙げられます。(ただし個人事業主の場合、個人事業主本人に出張日当は出せませんが、従業員に出張日当を出すことは可能です)

そして出張日当をもらった代表者にもメリットがあります。それは出張日当が非課税であることです。

例えば、出張日当を1日5,000円と定めた場合を想定します。社長であるあなたが1日出張した場合、法人からあなたに出張日当5,000円が支払われます。これは法人の経費として5,000円計上することから節税につながります。

また出張日当を受け取った社長は、この日当は非課税、つまり税金がかからないお金を受け取ったことになります。以上から出張日当は法人、代表者共にメリットが大きいと言えます。

ただし、あまりに高額な出張日当は、税務調査で指摘を受ける可能性がありますので注意が必要です。

1.2.4 退職金の経費算入

個人事業主の場合は、仕事を辞めた後の生活資金の確保は非常に大きな問題となります。個人事業主は国民年金に加入していますが、年金受取額は満額でも年間78万9千円(令和3年度)しか受け取れないために、将来の人生設計に不安を抱える事業者も多いと言えます。

しかし、個人事業主は退職金を経費として参入することは認められません。これは家族専従者にも適用され、退職金の経費算入は認められません。

それに対して株式会社などの法人は代表者や家族従業員への退職金を経費算入することが認められています。退職金は一般に高額になるケースが多く、会社にとって高い節税効果が期待出来ます。また社長自身においても将来の人生設計が立てやすくなるメリットがあります。

ただし、不相当に退職金が高額である場合には全額損金算入することが認められないケースがあることに注意しましょう。不当に高額であるかどうかは、①退職した役員が業務に従事した期間②退職の事情③事業規模が類似する法人の退職金支給状況を鑑みて判断されます。

1.2.5 青色欠損金の繰越控除

会社設立にあたり「赤字計上したらどうしよう・・・」と考える事業者は多いと思います。会社が軌道に乗るまでは売上は不安定になり、赤字計上するリスクも大きくなります。

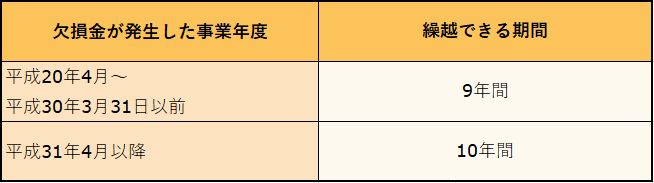

赤字計上した場合「青色欠損金の繰越控除」という制度を利用することにより、その年に発生した赤字を、翌年以降に発生した利益と相殺することが出来ます。

これは青色申告を行っている個人事業主でも利用可能な制度ですが、繰越出来る期間が違います。個人事業主は3年間利用可能に対して、法人は最大10年間利用可能です。青色欠損金の繰越控除を10年間利用できることは株式会社の大きなメリットです。

赤字決算自体は良いことではありませんが、創業当初など初期投資が嵩み赤字計上が見込まれる企業にとっては大いに活用が出来る制度と言えるでしょう。

<繰越欠損が出来る期間:平成28年度税制改革による改正>

2.株式会社にするデメリット

これまでは株式会社にする主なメリットについて解説してきました。資本金規制が無くなり株式会社設立のハードルは下がりました。しかし、安易に株式会社を設立した場合、思わぬ落とし穴があります。

ここからは株式会社にするデメリットを解説していきます。

2.1 会社設立コスト

株式会社にするデメリットに設立費用が高いことが挙げられます。

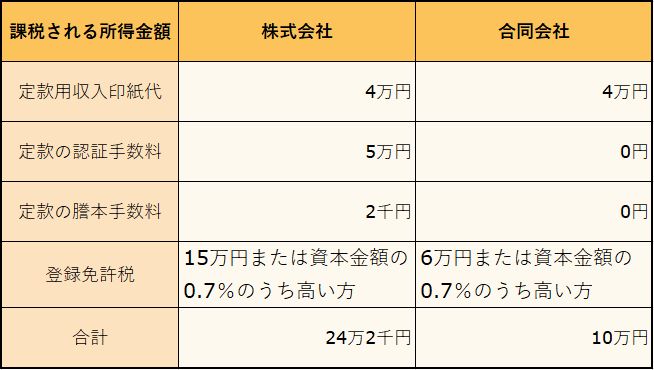

<株式会社と合同会社の設立費用>

設立費用を抑えられる合同会社と比べて株式会社は設立費用が高いです。

株式会社設立費用として最低でも24万2千円(電子定款利用時は20万2千円)は最低限かかります。それ以外に法人印作成費用、司法書士などに設立依頼した場合は手数料などが別途かかります。※電子定款を利用した場合は定款用収入印紙代4万円を節約することが出来ます。

2.2 決算公告義務

株式会社には決算公告義務があります。それに対して個人事業主や合同会社では決算公告義務はありません。

公告方法は貸借対照表を①官報②日刊新聞紙③ホームページのいずれかで公告しなければなりません。決算公告を怠った場合は、会社法(第976条第2号)により、100万円以下の過料に処せられます。

経営状態が悪くなった時に、決算公告により信用力が下がり、取引先との取引解消などに繋がるリスクがあります。

2.3 赤字でもかかる法人住民税

株式会社にするメリットで述べた「欠損金の繰越控除」は法人であれば最大10年間繰越することが出来ます。この制度の恩恵を受けると「赤字であれば税金を払わなくて良い」と思い込む方も多いかもしれません。

しかし、多額の赤字を計上しても毎年かかる税金があります。それは法人住民税の均等割です。これは資本金の額や従業員数によって変わりますが最低でも7万円程度の税金が毎年課税されます。

この均等割りは法人設立して間もなく、業績が軌道に乗らない法人にとっては重い負担となる可能性が高いです。

2.4 社会保険に強制加入

個人事業主の場合、常時雇用している社員数が5名以下であれば社会保険加入は任意となっています。しかし、法人では従業員を雇わない社長一人の法人でも役員報酬を支給する際には社会保険への加入は義務となります。

社会保険料は厚生年金と健康保険料の2つを会社と従業員が折半で負担するために、会社の資金繰りに影響を与えます。社会保険に加入していない個人事業主が法人成りする際には特に注意しなければなりません。

3.まとめ

株式会社にするメリットとデメリットを解説してきましたが、いかがでしたでしょうか。

まずは「自分の会社をどうしていきたいか」という今後の方向性を踏まえた上で、株式会社のメリットを享受出来るのか?デメリットの方が大きいのかを比較検討されることをお勧めします。

文:髙岡健司(中小企業診断士)/編集:志師塾編集部