「税理士は独立開業できるの?」

「どんな仕事をしていて、どれくらい稼げるの?」

「独立するメリット、デメリットって?」

など、あなたは今、税理士として独立開業できるかどうか疑問に思っていませんか?

税理士は、知名度が高く独占業務があることから、「独立開業がしやすい資格」と考えられていましたが、近年のAI化と資格取得者の増加により、価格競争が激化し、独立開業して稼げない税理士が増えています。

そんな中、独立開業して年収1,000万円以上を稼いでいる人もたくさんいます。

もちろん、独立開業すれば絶対にうまくいくということはなく、独立のメリットやデメリット、向いている人と向いていない人がいます。

そのため、税理士が独立開業して失敗する可能性を最小限に抑えるために、あらゆる視点から税理士の実態を知っておくことが大切です。

そこで本記事では、

・税理士の資格のみで独立開業している人の割合

・独立開業後の年収

・独立開業した場合の仕事内容と費用

・独立開業するメリット、デメリット

・独立開業するのが向いている人

など、税理士として独立開業したい人が知りたいこと全てを網羅的に解説していきます。

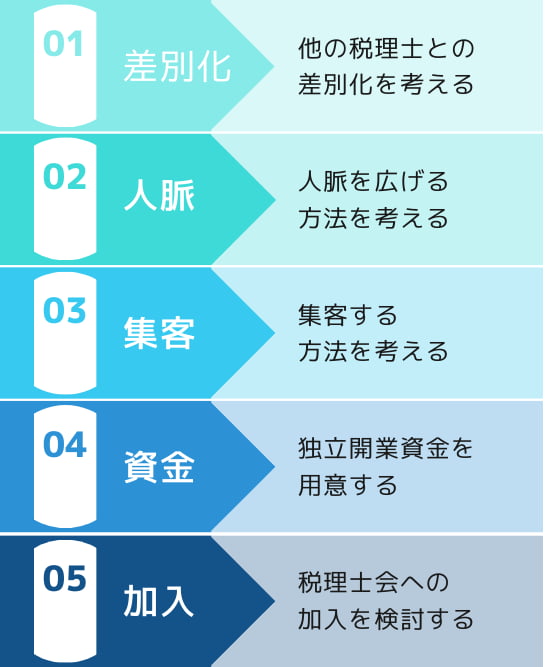

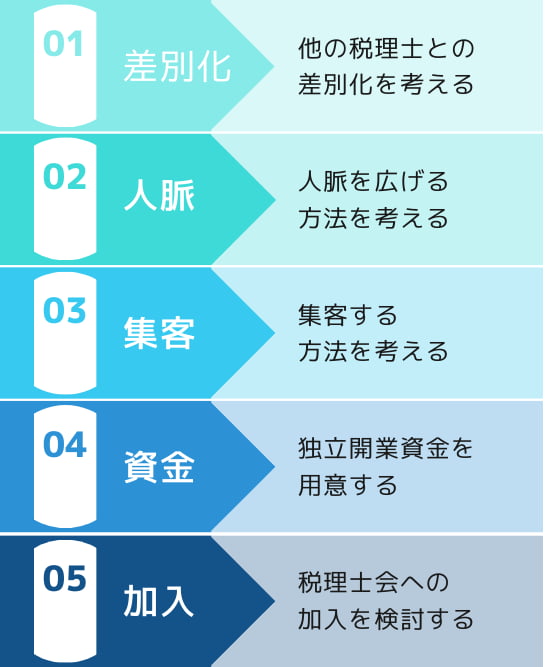

また、税理士が独立開業した後に成功するためのポイントとして、下記の点も詳しく解説していきます。

・税理士が成功するために準備しておくべき5つのこと

・独立開業して活躍している先輩の体験談と成功ポイント

本記事を読むことで、自分が税理士として独立開業すべきか判断し、成功するポイントを事前に知っておくことができるでしょう。

1.税理士の資格のみで独立開業できるの?

まずはじめに「税理士の資格のみで独立開業できるの?」「独立開業して稼ぐことができるの?」と、不安に思っている人に向けて、

1.税理士として独立した場合の年収目安

2.税理士の資格のみで独立している人の割合

について紹介します。

1.1 税理士として独立した場合の年収目安

令和元年賃金構造基本統計調査(厚生労働省)によると、税理士の年収と年齢、性別の関係は以下のようになっています。

| 年齢 | 男性 | 女性 |

|---|---|---|

| 20~24歳 | 417.5万円 | 365.4万円 |

| 25~29歳 | 528.7万円 | 393.9万円 |

| 30~34歳 | 766.7万円 | 557万円 |

| 35~39歳 | 780.5万円 | 527.6万円 |

| 40~44歳 | 899.9万円 | 594.8万円 |

| 45~49歳 | 624.2万円 | 578.7万円 |

| 50~54歳 | 800.5万円 | 357.5万円 |

| 55~59歳 | 746.8万円 | 310.4万円 |

| 60~64歳 | 1263.5万円 | 614.1万円 |

| 65~69歳 | 523.5万円 | 867万円 |

| 70歳~ | 295.6万円 | 323.8万円 |

この表を見ると、平均年収が一番高いのは、男性では60~64歳の1263.5万円で、女性では65~69歳の867万円となっています。

税理士には定年がないため、生涯獲得賃金が多い職業としても有名です。

次に、企業規模別の年収と年間ボーナスの金額を見てみましょう。

| 企業規模 | 平均年収 | 年間ボーナス |

|---|---|---|

| 10~99人 | 455万円 | 89.3万円 |

| 100~999人 | 992.2万円 | 123.4万円 |

| 1000人~ | 656.2万円 | 155万円 |

この表を見ると、100~999人の企業規模の会社に勤めると、高年収を稼ぎやすいことが分かります。

ただし、100人~999人規模の税理士法人の募集要項は厳しく、社員として勤めるのは容易ではありません。

また、年齢と性別における年収の表を見れば分かるように、社員税理士では年収1,000万円以上を実現するのは長期間実績を積み上げる必要があります。

ただ、年収においては個人差が大きく、税理士としての実力や仕事内容に左右されるので注意が必要です。

次に、開業税理士と社員税理士の収入分布を見てみましょう。

| 総所得/給与所得 | 社員税理士 | 開業税理士 |

|---|---|---|

| 300万円以下 | 9.4% | 31.4% |

| 500万円以下 | 12.0% | 16.7% |

| 700万円以下 | 14.8% | 12.0% |

| 1,000万円以下 | 23.4% | 13.5% |

| 1,500万円以下 | 20.7% | 11.0% |

| 2,000万円以下 | 8.9% | 5.0% |

| 3,000万円以下 | 5.6% | 3.4% |

| 5,000万円以下 | 1.9% | 1.5% |

| 5,000万円以上 | 0.7% | 0.5% |

| 無記入 | 2.6% | 5.0% |

この表を見ると、社員税理士より開業税理士の方が年収が低いように思えます。

ですが、開業税理士は「収入」から「必要経費」を差し引いた「所得」で記載されているため、単純に比較することはできません。

税理士の資格取得者は、節税の知識が豊富で「必要経費」を最大限活用していることが多いため、社員税理士の給与収入より開業税理士の総所得が低くなる傾向があります。

また、開業税理士には、社員税理士を引退後に「年収が低くても自分のペースで仕事を続けたい」「勤務日数や勤務時間を減らして仕事をしたい」と考えて開業しているベテラン税理士や、家事や子育てをしながら空き時間に働いている主婦の方も含まれています。

これは、300万円以下の開業税理士が多い要因の1つとなっており、それに伴って年収300万円を超える開業税理士の割合が低くなっていると考えてよいでしょう。

これらの表から分かることは、以下の3つです。

・税理士を取得している男性は60~64歳、女性は65~69歳で年収が高い傾向がある

・企業規模は100~999人の年収が高い

・開業税理士には高収入を望まないベテラン税理士や主婦税理士が含まれているため、年収300万円以下の割合が大きく、それに伴い他の年収の割合が低い

あなたの会社(税理士事務所)の企業規模と実年齢、現在の年収、先輩税理士の年収を考慮することで、今後の年収の目安が分かると思います。

現在の勤務時間や休日、通勤時間や社内の人間関係なども、社員税理士として働き続けるか、開業税理士として独立するかの判断指標になるでしょう。

1.2 税理士の資格のみで独立している人の割合

2015年に日本税理士会連合会が実施したアンケート(回答数33,767件、回答率43.8%)によると、税理士登録者が他士業資格を取得している割合は約23%。

つまり、税理士の約4人に3人程度が、税理士の資格のみで活動しています。

同アンケートにて、税理士の資格取得者が、どのような資格を取得されているのかをまとめました。

| 職業 | 回答 |

|---|---|

| 行政書士 | 11.5% |

| 公認会計士 | 6.7% |

| 社会保険労務士 | 2.7% |

| 中小企業診断士 | 0.9% |

| 不動産鑑定士 | 0.3% |

| 弁護士 | 0.2% |

| 司法書士 | 0.2% |

| 土地家屋調査士 | 0.1% |

参考:税理士実態調査分析 他士業とのダブルライセンスの価値が高まる(ジャスネットキャリア)

以上より、税理士のみの資格で活動している方が多いことが分かります。

2.税理士が独立開業した場合の仕事内容

税理士が独立開業した場合の仕事内容は、大きく分けて、

1.税務代理

2.税務書類の作成

3.税務相談

4.独占業務以外のサポート

があります。

以前は、税理士の月額顧問料は3万円を下回るものは稀でしたが、現在では「税理士顧問 最安」と調べると、広告で「月額3,250円~」がヒットするのが現状。

そのため、税理士の独占業務だけでなく、独占業務以外の高単価な独自サービスを構築し受注することで、価格競争を回避して収入を安定させることができます。

それでは、それぞれの仕事内容について確認していきましょう。

2.1 税務代理

税理士は税務代理として、所得税や法人税などの申告をクライアントの代わりに行うことができます。

確定申告の代理申請は、依頼件数が多く最も有名です。e-TAXを利用した申告書の代理送信もすることができ、その際は、クライアントの電子証明書は不要になります。

2.2 税務書類の作成

税務書類の作成は、税理士がクライアントに変わって税務書類を作成し、税務申請はクライアントが行います。

これは税理士の独占業務ですが、税理士法人の従業員が税理士の指示のもとで行うことは可能です。

2.3 税務相談

税務相談とは、所得税や法人税の納税額の計算や、節税方法と効果など、税金に関する相談を受けることです。

税務相談を受ける中で、クライアントの節税や確定申告に関する知識や経験、ビジネスでの悩みや将来のビジョンを聞くことができます。

税務代理や税務書類といった税理士の独占業務や、あなたの得意な仕事の受注(コンサルティングサービスなど)に繋がる可能性があるので、丁寧にヒアリングを行いましょう。

2.4 独占業務以外のサポート

税理士は他士業よりもクライアントのビジネスの内部事情(売上や財務状況など)を詳しく知ることができ、定期的にコミュニケーションを取るため、独占業務以外のサポートを提案しやすい立場にいます。

以下は、税理士の仕事内容のうち、独占業務以外でクライアントに提案しやすいサービスですので、ぜひ参考にしてください。

記帳代行:会計帳簿の記帳代行を行います。

給与計算:クライアントの従業員の給与計算を行います。

会計参与:会社の取締役と共同して、計算書類の作成や説明、開示を行います。

資金調達:銀行からの借り入れや自治体からの融資の申請、補助金・助成金の申請をサポートします。

給付金申請サポート:税理士はクライアントの内部事情を把握しているため、給付金の申請サポートは提案しやすいです。

3.税理士として独立する場合のメリット

税理士として独立するメリットについて、下記の3つを紹介します。

1.初期費用があまりかからない

2.若いうちから年収アップが可能

3.幅広い分野で活躍できる

ひとつひとつ詳しく見ていきましょう。

3.1 初期費用があまりかからない

税理士として独立開業する場合、初期費用があまりかからないというのがメリットのひとつです。

例えば、飲食店やアパレルショップを経営する場合には、店舗を構えて仕入れが必要になるため、どんなに小規模でも数百万円単位の初期費用が必要になるでしょう。

しかし、税理士の独立開業には、事務所や設備は必須ではないため、自宅でパソコンと会計ソフトさえあれば仕事ができてしまいます。

ただし、税理士として活動するためには税理士会への加入が義務付けられており、各種申請にも費用がかかります。

詳しくは、「5.4 税理士としての独立開業資金を準備しておく」で解説していますが、25万円ほどの初期費用がかかる点は注意が必要です。

3.2 若いうちから年収アップが可能

税理士として独立開業した場合、うまくいけば20代、30代でも大幅な年収アップが可能です。

「小さい税理士事務所にいるので、将来の年収アップがあまり期待できない」「30代で年収1000万円を達成したい」という方には、魅力的な働き方となるでしょう。

また、リモートワークや休日など、勤務の融通が利くことも大きなメリットと言えます。

企業内で働いている社員税理士は一定の収入を得られますが、大きな結果を残したとしても結果がそのまま収入アップにつながることは多くありません。

一方で、独立開業すれば、結果を出すほど収入を大きく伸ばすことができます。

3.3 幅広い分野で活躍できる

2章「2.税理士が独立開業した場合の仕事内容」で税理士の具体的な仕事内容について解説した通り、独立開業後は幅広い分野で活躍することが可能です。

税理士の独占業務は「税務代理」「税務書類の作成」「税務相談」と大きく3つに分けられますが、経営やお金関連の独占業務以外の仕事も受注しやすいという特徴があります。

新しい仕事に挑戦し、スキルを磨き、幅広い分野で活躍していけることは、独立の大きな魅力と言えるでしょう。

また、色々な分野で活躍できることはすなわち、年収アップにつながる機会も多いと言い換えることもできます。

4.税理士として独立開業するデメリット

独立開業は大きな決断であり、「失敗してしまうのではないか」と不安に感じる人も多いでしょう。そのため、事前に独立開業のデメリットを確認しておくことが大切です。

それでは、税理士として独立開業する3つのデメリットについて確認していきましょう。

1.勤務税理士より収入が不安定

2.税理士として独立開業するには、2年以上の実務経験が必要

3.自分で集客をしなければならない

4.1 勤務税理士より収入が不安定

税理士として開業するデメリットは、勤務税理士と比べると収入が不安定になります。

税理士は、独占業務があり、社会的需要が高いことから、他の士業と比べると比較的収入は安定しやすいでしょう。

しかし、独立すると自分で仕事を確保しなければならないので、企業に勤めている税理士と比べれば、収入は不安定になるリスクからは逃れられません。

また、税理士の仕事は、社会的需要が高く独占業務もあり、平均年収も高いため、独立開業を目指して資格取得をする人が多いです。

そのため、税理士の資格取得者が次々に独立開業していき、競争が激しくなっていることも不安材料と言えます。

自分の強みを明確にして、他の税理士との差別化をはかったり、顧客獲得の戦略を立てて実行しなければ、安定して稼ぎ続けることは難しいでしょう。

4.2 税理士として独立開業するには2年以上の実務経験が必要

資格によっては、登録すればすぐに独立開業できるものもありますが、税理士として独立開業する場合には、2年以上の実務経験が必要になります。

この実務経験を得るため、税理士試験の勉強と並行して会計事務所などで働くことが多いです。

では、税理士の実務経験とは、いったい何が当てはまるのでしょうか。具体例を以下にまとめましたので、しっかり確認してくださいね。

・仕訳帳等から各勘定への転記事務

・総勘定元帳を整理し、月計表か日計表を作成して記録の正否を判断する事務

・賃借対照表勘定と損益勘定を利用した会計業務

・官公署や会社での税務業務

・決算手続の関連業務

・財務諸表の作成

ただし、以下の場合においては、税理士の実務経験として認められないので注意しましょう。

・税務、会計以外の業務

・簿記会計に関する知識を必要としない、機械的な作業

・時間外勤務や休日勤務

・1日7時間、1ヶ月154時間の限度時間を超えた勤務

・勤務先の定休日及び有給休暇以外の休暇

資格を取得してすぐに独立開業できず、費用や時間がかかるという点は、税理士として独立開業するデメリットと言えます。

4.3 自分で集客をしなければならない

税理士として独立開業した後は、自分で集客をして顧客開拓をする必要があります。

税理士は申請書類を作成するなどコツコツと地味な仕事が多いことからも、営業や集客が苦手という人も多いかもしれません。

しかし、独立開業した後には「税理士」という看板をかかげるだけで、顧客を確保することは難しいでしょう。

そのため、以下のように、あらゆる集客活動を行う必要があります。

・異業種交流会に参加して先輩税理士から仕事を回してもらう

・他士業との人脈を構築して相互紹介を行う

・自分でホームページやSNSを運用して集客をする

・セミナー開催して顧客獲得につなげる

「集客できるHPを自分で作りたい!」という税理士の方は、初心者でも失敗しないホームページ作り方を学べる「初心者のためのホームページ作成ワークショップ」にご参加ください。

社員税理士は、自分の税理士としての仕事を全うすれば良いですが、独立開業した場合には、集客も自分で行なわなければならないのです。

5.税理士が独立して成功するために準備しておくべき5つのこと

税理士としての独立は、事務所や設備を準備する必要はありません。ですが「2年の実務経験」というハードルさえ超えれば、開業届を出すことですぐに独立できます。

しかし、独立してからなるべく早く軌道に乗せるために、また、失敗しないようにするためには、事前の準備が重要になります。

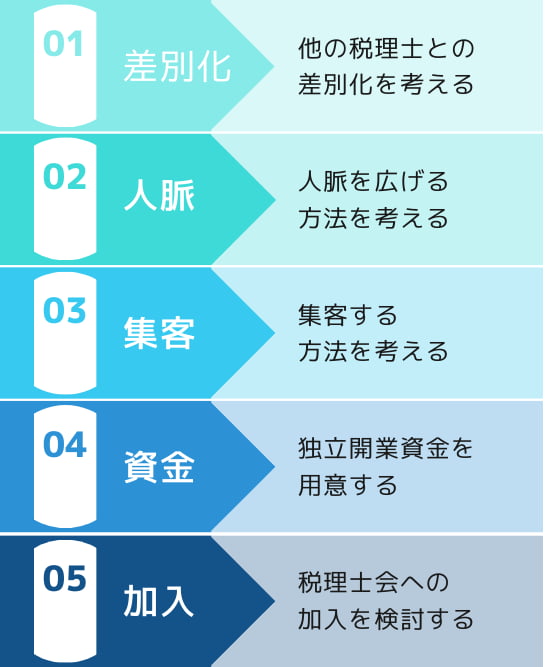

それでは、税理士の独立開業を成功させるため、事前に準備しておきたいこととして下記5つを紹介します。

それでは、順番に見ていきましょう。

5.1 他の税理士との差別化について考える

税理士の資格を持つ人はたくさんいるため、自分が何を専門とするのか、自分は他の税理士と何が違うのかを明らかにしなければ、顧客を確保し続けることは困難です。

そのため、「顧客が自分を選ぶ理由」を明らかにして、他の税理士とどう差別化するのか考えておきましょう。

以下の3つのポイントを明確にすると、あなたの選ばれる理由が明確になります。

誰に:ターゲット顧客の設定

何を:サービス内容の設定

どのように:サービスの提供方法の設定

これまでのキャリアの棚卸しや取得している他の資格から、自分の専門分野が見えてくるはずです。

突出した強みがないと感じるのであれば、新しい分野について勉強しておくのもおすすめです。

5.2 人脈を広げていく方法を考える

繰り返しになりますが、税理士として仕事を確保するためには、人脈が大切です。

税理士として独立した後に1番大切なのは「どのように仕事を確保するのか」ということ。当然のことながら、仕事が長期にわたって途切れてしまうと、廃業につながってしまいます。

そのため、異業種交流会への参加や知人からの紹介など「独立後にどうやって顧客獲得に繋がる人脈を広げていくのか?」を考えておくことは必須と言えるでしょう。

また、税理士として独立開業すると、上司がいないので気楽な反面、孤独や不安を感じる人が多いようです。

実際、米国国立精神衛生研究所の調査によると、起業家の72%はメンタルの問題が仕事に悪影響を及ぼしています。非起業家の48%に比べると、大きな差があることが分かります。

お客様とは別に「仲間」という立ち位置で人脈を作っておくことで、あなたの税理士としてのサービスの内容や、提供方法などについて、客観的なフィードバックを受けることも可能です。

意欲的な仲間と定期的に近況報告し合うと、モチベーションを高く保てますし、困った時に相談することもできます。

5.3 集客の方法を考える

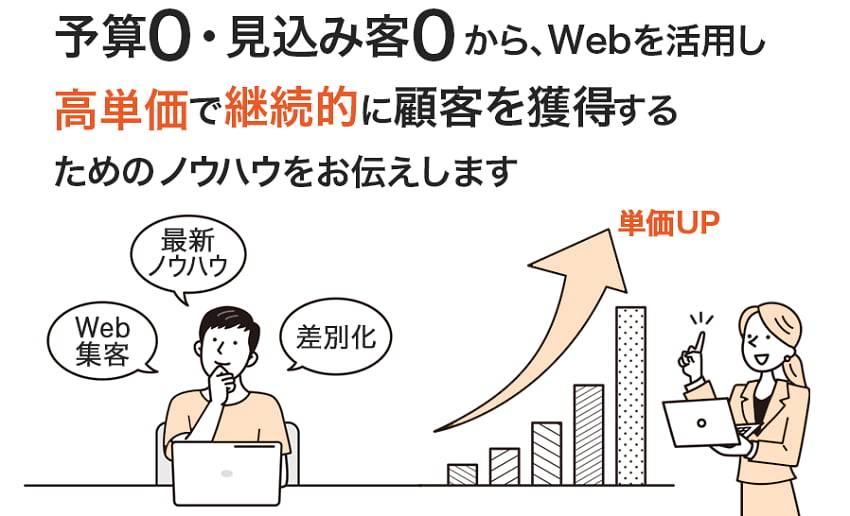

人脈のみで仕事を確保し続けるのは難しいため、自分で集客する方法を考えておく必要があります。

いくら税理士としての実力があったとしても、自分の強みの言語化や、必要な人に自分の存在を知ってもらう宣伝方法について知らなければ、仕事を確保することはできません。

そのため、あなたの選ばれる理由を言語化し、ホームページやSNS、チラシの配布など自分に合った集客方法を検討しておくことが大切です。

実際に、6章「税理士として独立している先輩の体験談から成功ポイントを学ぶ」で紹介している先輩たちも、志師塾で集客について詳しく学び、実践のサポートを受けることで独立を成功させています。

5.4 税理士としての独立開業資金を準備する

独立開業してすぐにビジネスが軌道に乗る人は少ないため、自分の手元に資金がなければすぐに廃業に追い込まれてしまいます。

余裕を持って自分のスキルを高めていくためにも、独立開業から半年間は利益がほとんど出なくても生活できるだけの資金を準備しておくことをおすすめします。

税理士の独立開業における準備費用の目安は以下の通りです。

・税理士の登録免許税:6万円

・税理士の登録手数料:5万円

・税理士会の費用(東京税理士会の場合)

・入会金:4万円

・会館建設費:2万円

・年会費:8万1千円

・会計ソフト:クラウド型、単体製品、種類により大きく異なる

・生活費:半年分以上

社員税理士として働いている方は、税理士の登録免許税や登録手数料、税理士会の入会金等の負担はなくなります。

また、登録区分を「所属税理士」から「開業税理士」に変更するために「変更登録申請書」を記入し、東京税理士会事務局に提出する必要があります。

この際の手数料は5,000円のため、既に税理士登録が済んでいる方は、独立開業の費用を抑えることが可能です。

5.5 税理士会に加入する

日税連は、税理士会及びその会員に対する指導、連絡および監督、税理士登録に関する事務を行うことを目的として、税理士法で設立が義務付けられている法人です。

税理士の独占業務を全く行わず、税理士を名乗らない場合は、所属する必要はありませんが、税理士として独立開業する以上、税理士会への登録は必須になります。

税理士は、頻繁に行われる税務関連の法律や指針の改正に伴い、最新情報を更新することが求められますが、税理士会に所属していれば最新情報を無料もしくは数千円ほどで学ぶことが可能です。

また、税理士会でのイベントに参加することで、情報交換や人脈構築もできます。

得意分野が違う税理士同士であれば、ジョイントベンチャーや相互紹介など受注獲得に繋がることもありますので、積極的に交流することをおすすめします。

6.税理士として独立している先輩の体験談から成功ポイントを学ぶ

資格を取得し、税理士として独立して活躍されている人の体験談を紹介します。

実際に活躍している人から成功するためのポイントを学んでいきましょう。

6.1 大手税理士事務所の経験を活かし、女性起業家サポート税理士として活躍

小さい頃から建築士として活躍する母親に憧れて育った川崎涼子さん。

専業主婦から税理士となり、15年間、大手外資系税理士法人などで、個人事業主から上場企業まで幅広い税務申告書の作成をサポートしてきました。

2020年4月に、「女性でも子供がいても、一生涯社会に貢献したい!」という思いで独立開業し、たったの6ヶ月で1人の仕事量が限界になるほど顧問契約を獲得されました。

現在は、新しい支部を立ち上げて、チームとして起業家のサポートをする仕組みの構築に励んでいます。

新型コロナによる緊急事態宣言発令の影響で、顧問の解約が相次ぎ、売上が減少する税理士事務所が多い中、売上を増やすために着実に行動を積み上げていった川崎さん。

コロナ渦でも理想的な顧客からの受注を獲得するため、以下の3つを意識して取り組んだそうです。

1.理想の顧客が求めるものを理解する

2.情報発信を集客に繋げる「TPO」とは?

3.出来事をプラス受信する

「Web集客には、時間とお金が必要でしょ?」と思っている方も多いと思いますが、川崎さんは無料のWebのみで集客の基盤を構築されました。

【名前】川崎 涼子さん

【資格】税理士

【現在の業務内容】起業直後の方の確定申告支援、個人事業主の法人化支援、法人企業への記帳代行や融資支援

【成功ポイント】自分の強みや専門分野をはっきりさせた、Web集客について事前に学んでいた、自分のミッションを明確にしている

家事と育児をこなしながら、お金をかけずに、たった6ヶ月で顧客獲得の仕組みをするには何をしたらよいのか?

女性起業家サポート税理士として活躍している川崎さんの詳しいインタビュー内容については、下記の記事をご参照ください。

6.2 人脈0で独立開業して半年で月商100万を達成した起業専門若手税理士

製造業でメーカーの経営企画の仕事をされていた上田洋平さん。

当時28歳で独立開業直後は、監査法人や税理士事務所の知り合いはなく、顧問先だけでなく、確定申告などのスポット業務も受注したことがない状況でした。

「税理士の資格を活かして起業支援をしたい!」という強い思いを持ち、志師塾のWeb集客セミナーに参加し「見込み客0から安定的に顧客獲得するための方法」を学び、講座への参加を決めました。

起業支援に直結する税理士業務の実務経験(確定申告など)は一切なかったため、顧問契約を受注するのは困難だったとのこと。

志師塾の講座にて東京都の八王子・立川エリアに絞って「若手×起業支援特化」というポジショニングを確立し、ホームページに反映したところ、開業3ヶ月で17件の顧問契約を獲得。独立開業から半年で月商100万円を達成します。

この時の問い合わせは月10件超で、仕事の受注に繋がるのは3~4件ほど。税務顧問などの税理士の独占業務だけでなく、創業融資・会社設立・事業計画の作成などをサポートすることで、顧客に価値を提供し、受注額も順調に増えていきました。

【名前】上田洋平さん

【資格】税理士、公認会計士、社会保険労務士、ファイナンシャル・プランナー

【現在の業務内容】創業塾の講師、創業融資支援、Web集客支援、補助金・助成金の申請サポート

【成功ポイント】起業支援税理士としてのポジショニングをWebに反映し、専門性と信頼性を高めるため、目先の利益を得る仕事(青色申告会からのアルバイトのお誘い)を断り、将来の顧問契約受注のためのブログを毎日配信し、ホームページへの定期的な問い合わせ獲得に繋げた

八王子・立川の起業専門の若手税理士として活躍している上田さんの詳しいインタビュー内容については、下記の動画をご覧ください。

補助金の選択から採択率を上げる申請書の書き方、補助金サポートの受注の取り方までを最短1ヶ月以内にマスターしたい方は、以下の補助金コンサルタント養成講座プレセミナーにご参加ください。

7.まとめ:税理士の年収・開業費用・事前準備を徹底解説

本記事では、

・税理士の資格のみで独立開業できるのか?

・税理士が独立開業した場合の仕事内容

・税理士として独立開業するメリット、デメリット

について解説しました。

上記内容を確認することで、自分が税理士として独立開業すべきかどうか判断してもらえることでしょう。

また、税理士として独立開業した後の失敗を避けるために、下記の点も詳しく解説しました。

・税理士が成功のために準備しておくべき5つのこと

・税理士として独立している先輩の体験談から成功ポイントを学ぶ

本記事を読むことで、自分が税理士として独立開業すべきか判断し、失敗しないためのポイントを事前に理解してもらえれば幸いです。

「顧客獲得を成功させる仕組み」は、税理士が独立開業して安定的に高収入を得るための、とても重要な要素になっています。

もし、税理士として独立開業して活躍している川崎涼子さんや上田洋平さんも学んだ”Web集客の仕組み“を体系的に学びたい方には、以下の「先生業のためのWeb集客セミナー」がおすすめです。

文:川口翔平(Web集客コンサルタント)/編集:志師塾編集部

Web集客コンサルタント 川口翔平

志師塾のコピーライティングとWebマーケティングを担当する傍らで、受講生のWebサポートを行っている。

年間6,000名超を集める志師塾のWebマーケティングの一翼を担い、特にWebライティングやSEO(検索エンジン対策)、メルマガ集客の主担当を務める。